みずほのiDeCoが運用商品を大幅拡充、アクティブファンドが充実し運用の楽しみ増える

みずほ銀行等で取り扱っている「みずほのiDeCo」の商品ラインナップが10月1日に大幅に拡充された。従来は、低コストのインデックスファンドが中心で、「みずほのiDeCo」で特徴的なロボアドバイザー「SMART FOLIO(スマートフォリオ)<DC>」によって診断された運用ポートフォリオを構築するための部品のようなラインナップだった。追加されたファンドは、「MHAM日本成長株ファンド<DC年金>」や「OneグローバルESG厳選株ファンド<DC年金>」など、アセットマネジメントOneが運用する国内外のアクティブファンドや、コロナショックでも注目されたリスクコントロール型ファンド、米国のDC運用でメインの運用商品になっているターゲット・イヤー型ファンドなどだ。オーソドックスな分散投資を提供する当初のラインナップに、運用の楽しみを感じさせるファンド群が加わった。

「みずほのiDeCo」の運用商品数は、10月1日付で15本から28本に一気に広がった。国内株式カテゴリーには「One DC 国内株式インデックスファンド」1本しかなかったところ、「MHAM日本成長株ファンド<DC年金>」と「One高配当利回り厳選ジャパン」という2本のアクティブファンドが加わった。また、海外株式も「たわらノーロード 先進国株式」(為替ヘッジあり)(為替ヘッジなし)のみだったところへ、「Oneグローバル中小型長期成長株ファンド<DC年金>」と「OneグローバルESG厳選株ファンド<DC年金>」、「たわらノーロード新興国株式」が加わった。先進国の主要な株式に投資するだけだったラインアップから、「中小型株」にも「ESG投資」にも、さらに、「新興国株式」にも投資できるチャンスが広がったことになる。

国際分散投資の基本的な枠組みであれば、以前の商品ラインナップに揃っていた「国内株式インデックス」と「先進国株式インデックス」という国内外の主要株式インデックスがあれば足りているともいえる。今回加わったファンド群は、「国際分散投資ポートフォリオ」をつくって運用するということから一歩踏み込んで、より自分の相場観や投資に対する嗜好を加えた運用を行いたいと考えた時に役に立つ。

たとえば、世界の株式に投資しようと考えた場合、従来の「One DC 国内株式インデックスファンド」と「たわらノーロード 先進国株式」を組み合わせることで、国内外の株式に投資することができるが、このポートフォリオは、世界の先進国だけの組み合わせとなるため、中国やインドなど新興国の成長を取り入れたいと考えた場合には新たに加わった「たわらノーロード新興国株式」を追加するということができる。あるいは、投資するにあたって、温室効果ガスを野放図に排出する企業など環境や社会に悪影響を与える活動を行っている企業への投資は避けたいと考える場合は、新しくラインナップされた「OneグローバルESG厳選株ファンド<DC年金>」に投資するという選択肢もできた。

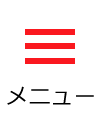

また、同じ国内株式に投資する場合でも、TOPIX(東証株価指数)に連動する「One DC国内株式インデックスファンド」と新しく加わった「MHAM日本成長株ファンド<DC年金>」と「One高配当利回り厳選ジャパン」の値動きは大きく異なる。成長株は、景気が上向き企業の成長性が高まる局面で株価が値上がりしやすい。その一方で、景気が下降し低迷している局面では成長株は下落しがちだが、「高配当利回り」の企業の株価は、配当利回りが下支えとなって下げにくいという特性がある。過去1年間のトータルリターンを比較してみると、今年3月のコロナショック時には「MHAM日本成長株ファンド<DC年金>」の落ち込みが大きかったものの、その後の戻り局面でも大きく値上がりしていることに対し、「One高配当利回り厳選ジャパン」は反発局面での上昇率が見劣りするなど、異なる値動きをしていることがわかる。

出所:モーニングスター作成

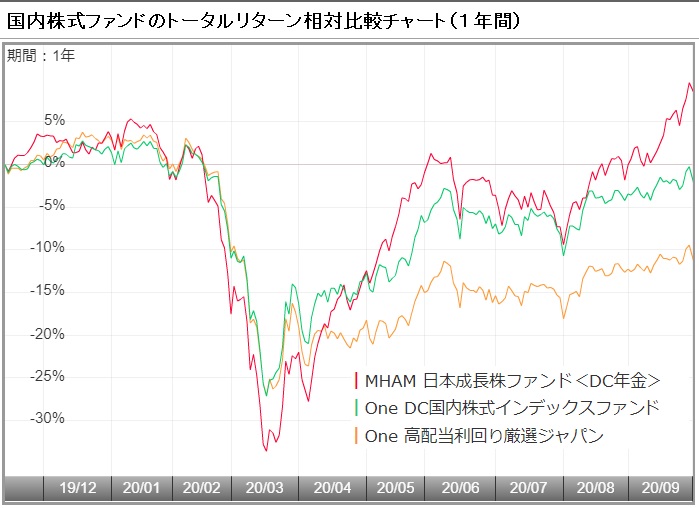

一方、リスクコントロール型のファンドは、コロナショックで世界の株式市場が短期間に30%以上の下落率となる中、大きな値下がりをしなかったことで注目を集めた。たとえば、みずほのiDeCoの旧来のラインナップにあった年率4%程度のリスク水準に抑えた運用をする「投資のソムリエ<DC年金>」と同2%の「投資のソムリエ<DC年金>リスク抑制型」と、株式インデックスファンドである「One DC国内株式インデックスファンド」と「たわらノーロード 先進国株式」の過去3年間のトータルリターンを重ねてみると、その値動きの違いが分かる。リスクコントロール型の「投資のソムリエ」は、株式インデックスファンドが大きく下落する中でも、ほとんど下落することなく、その後の株価回復局面ではいち早く下落分を取り戻している。今回は、リスク水準を年率6%程度とする「One国際分散投資戦略ファンド(目標リスク6%)<DC年金>」と、同8%程度の「One国際分散投資戦略ファンド(目標リスク8%)<DC年金>」が加わった。

出所:モーニングスター作成

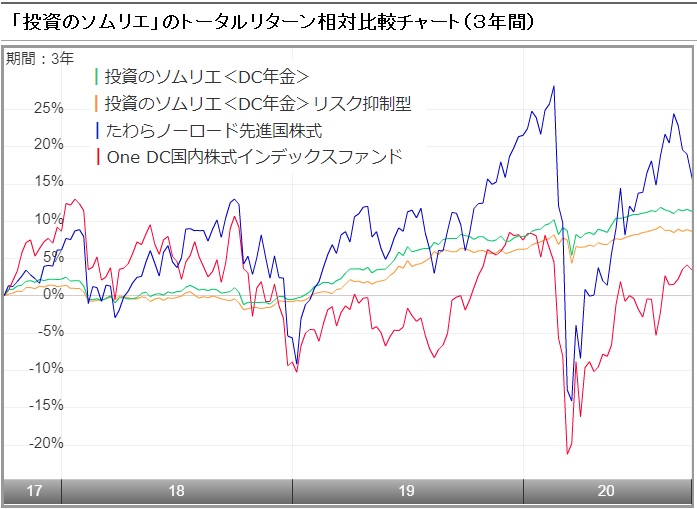

そして、ターゲット・イヤー型ファンドは、定年退職時を目標年(ターゲット・イヤー)と定めて、その目標に向かって、投資リスクを自動的に低減してくれるファンド群だ。将来受け取る年金のために、ファンドを使って資金を積み立てる場合、一番恐れるのは、年金資金を確定する積立の最終段階で今回のコロナショックのような、大きな株価下落に見舞われることだ。コロナショックは短期間に株価が戻ったため事なきを得たものの、リーマンショクのような数年間株価が戻らないような事態になる場合もある。その際に、値下がりリスクが大きな株式を多く保有していると株価の下落によって年金資産が大きく目張りしてしまうことになる。このような年金受け取り開始前の資産目減りを避けるため、ターゲット・イヤー型ファンドは、目標年に向けてリスク資産を減少させる運用を行う。

たとえば、アセットマネジメントOneが運用しているターゲット・イヤー型ファンド「MHAM ライフナビゲーション」のシリーズをみると、目標年に到達した「MHAM ライフナビゲーション2020」は2020年7月末の時点で株式などのリスク資産の保有割合はゼロになっている。このため、コロナショック時にも基準価額はびくともしていない。「MHAM ライフナビゲーション2030」は国内債券55.4%、海外債券10.2%と債券での運用比率が約66%、国内株式19.9%、海外株式10.4%という比率。株式には約30%を投資している。これが、リタイヤまで30年くらいの余裕がある「MHAM ライフナビゲーション2050」になると、国内株式が40.1%、海外株式が20.6%と株式中心のポートフォリオになる。このように、運用を終了するまでの期間に応じて自動的にリスク水準を調整する機能がついている。コロナショック時の基準価額の下落率も、株式への投資比率が大きいファンドほど下落率が大きくなっている。

出所:モーニングスター作成

今回、追加されたのはターゲット・イヤーが2035年から2060年までの6本。5年刻みでターゲット・イヤーを設定できるようになっている。たとえば、現在50歳の方であれば、「投資のソムリエ(ターゲット・イヤー2035)」が投資対象になる。65歳までは働くと考えて、65歳からの受取を考える場合のファンドになる。このファンドについては、現在45歳の方が、60歳時点(15年後)で早期リタイヤして年金生活に入ろうと考えている場合でも選択肢になる。iDeCoのような、20年、30年と長い期間を積立投資する場合、その資産内容を見直して、運用ポートフォリオを最適化していくということは、なかなか難しいことだ。ターゲット・イヤー型ファンドは、そのような資産のメンテナンスをファンドが自動的に行ってくれるので、運用開始時点で、リタイヤする年限に合わせたファンドを選ぶだけで、後は毎月の掛金を積み立てるだけのほったらかし運用ができる。

このように、「みずほのiDeCo」に今回追加されたファンドは、iDeCo加入者のあらゆる投資ニーズにも対応できるように、よく考えられたファンド群といえる。「みずほのiDeCo」は、毎月の掛金が1万円以上であれば、iDeCoについて運営管理機関である募集金融機関がとっている月額手数料が無料になるメリットもある。また、四国銀行の「四銀みずほプラン」、清水銀行の「しみずiDeCo(みずほ提携プラン)」でも同じようにラインナップの拡充が行われた。

【関連情報】

・みずほのiDeCoの商品ラインナップ

・iDeCo 金融機関比較ガイド

・JAバンクのiDeCo、みずほ銀行とJAが提携し全国1000万の組合員の受付窓口に

・みずほ銀行のiDeCo、運用商品拡充に合わせ「スマートフォリオ」のサポート機能も向上

バックナンバー

- 株安と円高で純資産総額は6カ月ぶりに減少、「S&P500」連動型への資金流入目立つ=DC専用ファンド(2025年2月) ( 2025/3/12 12:00)

- 「S&P500」など先進国株式インデックスファンドに資金集中、iDeCo新規加入者は2倍増=DC専用ファンド(2025年1月) ( 2025/2/12 10:50)

- 「S&P500」連動型インデックスファンドに資金流入が加速=DC専用ファンド(2024年12月) ( 2025/1/15 09:05)

- 1,500億円を超える大規模な資金流入を記録=DC専用ファンド(2024年11月) ( 2024/12/11 15:16)

- 米国株式の上昇で外国株式インデックスファンドの人気が盛り上がる=DC専用ファンド(2024年10月) ( 2024/11/13 14:33)

- 46カ月連続の資金流入が継続するも流入額上位ファンドの顔ぶれに変化=DC専用ファンド(2024年9月) ( 2024/10/09 16:03)